비영리공익법인은 사회적 공익을 위해 다양한 활동을 하는 법인입니다. 비영리공익법인은 자체적인 수익을 창출하는 것뿐만 아니라, 다른 개인이나 법인으로부터 기부금을 받아서 자신의 목적에 맞게 사용할 수 있습니다. 그런데, 기부금을 받는 것은 좋은 일이지만, 그에 따른 회계처리와 세금 규정을 잘 알고 준수해야 합니다. 왜냐하면, 기부금은 공익법인의 순자산과 수익에 영향을 미치고, 기부자에게도 세제혜택을 제공하기 때문입니다.

이 글에서는 비영리공익법인이 기부금을 받았을 때 알아야 할 기부금 회계 세금 규정에 대해 살펴보겠습니다(상속세 및 증여세법 상 기부금(출연재산) 관련 규정은 광범위하기 때문에 별도의 글로 설명드리고 이 글에서는 법인세법 상 규정에 한정하여 설명드리도록 하겠습니다).

Table of Contents

기부금을 받았을 때 공익법인회계기준에 따른 회계처리

비영리공익법인이 기부금을 받았다면, 그 기부금은 어떻게 회계처리해야 할까요? 공익법인회계기준에 따르면, 기부금은 현금이나 현물로 받았는지, 그리고 기본순자산에 해당하는지 여부에 따라 다르게 처리해야 합니다.

– 현금으로 받은 기부금: 현금으로 받은 기부금은 실제로 받은 시점에 기부금수익으로 인식하고, 현금성자산 계정에 증가분을 기록합니다. 만약, 기부금이 기본순자산에 해당한다면, 기부금수익으로 인식하지 않고, 기본순자산의 증가로 인식합니다(공익법인회계기준 제26조).

– 현물로 받은 기부금: 현물로 받은 기부금은 공정가치로 측정하여 기부금수익으로 인식하고, 해당 자산 계정에 증가분을 기록합니다. 만약, 기부금이 기본순자산에 해당한다면, 기부금수익으로 인식하지 않고, 기본순자산의 증가로 인식합니다(공익법인회계기준 제26조).

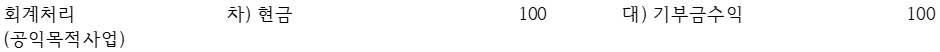

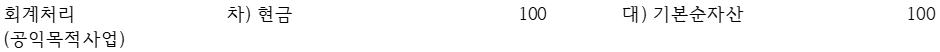

다음은 비영리공익법인이 기부금을 받았을 때의 회계처리의 예시입니다.

(1) 기부금이 기본순자산이 아닌 경우

(2) 기부금이 기본순자산에 해당되는 경우

기부금을 받았을 때 적용되는 법인세법 규정

비영리공익법인이 기부금을 받았다면, 법인세법 상에도 몇 가지 의무사항이 있습니다. 그 중에서 두 가지를 소개하겠습니다.

(1) 기부금 모금액 및 활용실적 공개의무

비영리공익법인은 매년 기부금 수령액 및 사용액에 관한 정보를 해당 사업연도 종료일로부터 4개월 이내에 해당 공익법인과 국세청 인터넷 홈페이지에 공개해야 합니다. 이는 공익법인의 투명성과 신뢰성을 높이고, 기부자의 권익을 보호하기 위한 조치입니다.

(2) 기부금 영수증 관련 의무

비영리공익법인은 기부자에게 기부금 영수증을 발급해야 합니다. 기부금 영수증은 기부자가 세제혜택을 받을 수 있는 증빙서류입니다. 개인기부자는 소득세 세액공제를, 법인기부자는 법인세 계산 시 일정 한도내에서 손금으로 인정받을 수 있습니다. 따라서, 비영리공익법인은 다음과 같은 의무를 준수해야 합니다.

– 기부자별 발급명세서 작성 및 제출의무: 비영리공익법인은 기부자의 성명, 주민등록번호 및 주소, 기부금액 등이 포함된 ‘기부자별 발급명세서’를 작성하여 발급한 날로부터 5년간 보관하고, 국세청이 요청하면 제출해야 합니다.

– 기부금영수증 발급명세서 제출의무: 비영리공익법인은 해당 사업연도의 기부금영수증 총 발급건수 및 금액 등이 적힌 ‘기부금영수증 발급명세서’를 해당 사업연도의 종료일이 속하는 달의 말일부터 6개월 이내에 관할 세무서장에게 제출해야 합니다.

만약, 비영리공익법인이 위의 의무를 위반하면 가산세를 부담하게 됩니다. 가산세는 다음과 같습니다.

– 기부금 영수증 관련 가산세: 기부금액이나 기부자의 인적사항 등을 사실과 다르게 적어 발급하면 사실과 다르게 발급된 금액 또는 영수증에 적힌 금액의 5%에 해당하는 금액을 부담합니다.

– 기부자별 발급명세 관련 가산세: 작성·보관하지 아니한 금액의 0.2%를 부담합니다.

마치며

비영리공익법인은 사회적 공익을 위해 활동하는 법인으로서, 기부금을 받아서 자신의 목적에 맞게 사용할 수 있습니다. 하지만, 기부금을 받는 것은 단순히 수익을 얻는 것이 아니라, 그에 따른 회계처리와 세금 규정을 준수해야 하는 의무가 있습니다.

공익법인회계기준과 법인세법을 잘 숙지하고, 기부금 수령액 및 활용실적을 공개하고, 기부자에게 정확한 기부금 영수증을 발급하고, 관련 서류를 제출하고 보관해야 합니다.

만약, 이러한 의무를 위반하면 가산세를 부담하게 됩니다. 기부금을 받았을 때 알아야 할 회계와 세금 규정을 잘 알고 준수하여 불필요한 불이익이 발생하지 않도록 주의하여야 할 것입니다.