개업을 하거나 사업장을 이전하는 과정에서 건물주와의 사업장 임대차계약이 필수적으로 발생합니다. 이때 건물주는 계약서 상 임대료와 실제 지급하는 임대료를 다르게 설정하는 방식의 다운계약을 요구하는 경우가 있습니다. 일반적으로 많은 분들이 다운계약은 무조건 유리하다는 편견을 가지고 있는데 현금흐름 측면에서 실제로 다운계약이 유리한 것인지, 절세효과가 발생하는 것인지를 세금측면을 고려한 다운계약과 절세효과와의 관계를 사례를 통해 분석해보도록 하겠습니다.

Table of Contents

사례 및 가정

건물주와 A원장님은 병원건물의 임대차와 관련하여 보증금 3,000만원에 월 임대료 150만원의 계약조건으로 임대차계약을 체결하고자 함

이 때 건물주는 보증금 3,000만원에 월 임대료 100만원의 다운계약서를 작성한다면 월 임대료를 140만원으로 낮춰줄 수 있다는 조건을 제시함

A원장님의 종합소득세 신고 시 적용세율은 35%로 가정함

사례의 분석

세금효과를 고려하지 않는다면 A원장님 입장에서는 다운계약서를 작성함으로 인해 월 임대료 10만원을 절감할 수 있으므로 다운계약을 체결하는 것이 연 120만원(10만원씩 12개월)의 현금지출을 줄일 수 있는 유리한 방안으로 생각할 수 있습니다.

하지만, 해당 거래와 관련된 세금효과까지 고려한다면 다운계약을 체결하는 것이 무조건 A원장님에게 유리한 것만은 아닙니다.

해당거래와 관련한 세금효과를 분석하기에 앞서 우선적으로 건물주가 이러한 다운계약을 원하는 이유에 대해 살펴볼 필요가 있을 것입니다. 건물주가 위와 같은 다운계약을 제안하는 이유는 건물에 대한 임대료수익을 월 150만원에서 월100만원으로 감소시킴에 따라 납부하는 소득세 및 부가가치세를 줄이기 위함입니다.

건물주는 매월 임대료에 대하여 (다운)계약서 상 금액인 월 100만원에 대하여 A원장님에게 세금계산서를 발행할 것이며, A원장님은 건물주에게 세금계산서 상 금액인 월 100만원이 아닌 계약조건에 따른 월 140만원을 임차료로 지급하게 됩니다.

건물주는 실제로는 월 140만원을 임대료로 수령하면서, 종합소득세 및 부가가치세 신고 시에는 월 100만원을 임대료수익으로 신고할 것이므로 이는 결국 실수령하는 월 140만원과 (다운)계약서 상 금액인 월100만원의 차이금액인 월 40만원의 임대료수익을 세금계산 상 누락하는 것이며, 이는 세법 상 탈세에 해당합니다.

건물주가 임대차 계약의 다운계약을 통해서 납부하는 세금을 줄일 수 있는 이점이 있다면, 거래의 상대방인 A원장님 입장에서도 해당 계약이 원 계약보다 유리한 것인지 살펴볼 필요가 있습니다.

1. 원 계약 시의 현금유출 및 절세효과 분석

원 계약을 유지한다면 건물주는 A원장님에게 월 150만원에 부가가치세 15만원을 가산한 세금계산서를 발행할 것이며, A원장님은 월 165만원을 건물주에게 지급하게 됩니다. 따라서 이 경우 현금유출 165만원이 발생하게 됩니다.

다만, A원장님이 건물주에게 지급한 월 임차료 150만원과 부가가치세 15만원은 A원장님의 종합소득세 계산 시 필요경비로 인정을 받게 됩니다(A원장님은 부가가치세법 상 면세사업자에 해당하므로 임차료에 대한 부가가치세는 매입세액을 공제받지 못하는 대신 병원의 필요경비로 처리됩니다). A원장님이 건물주에게 지급하는 월 165만원이 A원장님의 종합소득세 계산 시 필요경비로 인정받게 됨에 따라 필요경비에 세율을 곱한 금액인 577,500원(165만원 X 35%)만큼의 세금감소 효과가 나타납니다.

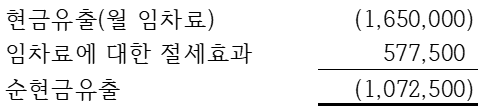

따라서, A원장님이 원 계약을 체결할 경우의 현금흐름은 다음과 같습니다.

2. 다운계약 시의 현금유출 및 절세효과 분석

A원장님이 건물주의 제안을 받아들여 다운계약을 하게 된다면 건물주는 A원장님에게 월 100만원에 부가가치세 10만원을 가산한 세금계산서를 발행할 것이며, A원장님은 계약조건에 따라 월 140만원을 지급하게 됩니다. 따라서, 이 경우 현금유출 150만원(월 임대료 실지급액 140만원 + 부가가치세 10만원)이 발생하게 됩니다.

다운계약 시에도 A원장님이 건물주에게 지급한 임차료에 대한 소득세 절세효과가 발생하지만, 위에서 살펴본 원 계약 시의 절세효과와는 차이가 존재합니다.

다운계약 시에는 A원장님이 건물주에게 지급한 월 150만원 중 40만원(임차료 실지급액 140만원 – 다운계약서 상 금액 100만원)은 A원장님의 종합소득세 계산 시 필요경비로 인정받지 못합니다.

건물주로부터 발급받은 세금계산서 자체가 월 100만원에 대한 세금계산서이고 나머지 월 40만원은 적격증빙이 없는 경비에 해당하므로 이를 소득세법 상 필요경비로 인정받을 수 없습니다(일반적으로 다운계약 시에는 임대인의 매출누락이 과세관청에 노출되지 않도록 증빙이 존재하지 않는 현금거래를 임차인의 필요경비에 포함하지 않을 것을 조건으로 이루어집니다).

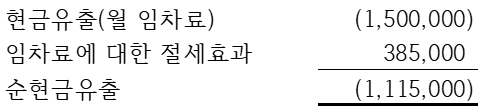

이 경우 A원장님이 임차료의 지급과 관련하여 얻게 될 세금절감 금액은 385,000원((150만원 – 40만원) X 35%)이며, 다운계약 시 A원장님의 전체 현금흐름은 다음과 같습니다.

원 계약 시와 다운계약 시의 A원장님의 총 현금유출을 비교해보면 원 계약 시의 현금유출이 다운계약 시의 현금유출보다 월 42,500원만큼 적은 것을 알 수 있습니다.

결론

일반적으로 많은 분들이 다운계약이 무조건 유리하다는 편견을 가지고 있는 경우가 많은데 위의 사례처럼 세금효과까지를 고려한다면 무조건 다운계약이 유리하기만 한 것은 아닙니다.

다운계약의 유불리 여부는 임차인이 적용받는 세율, 다운계약의 거래조건 등에 따라 달라지게 되므로 임대차 계약에 앞서 전체적인 현금흐름을 따져볼 필요가 있습니다.

다만, 다운계약의 금액적인 유불리와 더불어 다음의 사항도 계약체결 시 고려되어야 할 것입니다.

(1) 사업이 점점 성장하여 임차인이 적용받는 소득세율이 높아질수록 임차료의 필요경비 절세효과가 커지기 때문에 장기적인 관점에서는 다운계약을 하는 것이 현금흐름 측면에서 불리할 수 있다는 점

(2) 다운계약의 사실이 과세관청에 노출될 경우 건물주뿐만 아니라 거래의 상대방인 임차인들도 세무상 불이익을 받게 될 수 있는 잠재적인 risk가 존재한다는 점

상기 내용은 다운계약 시 무조건 유리한 현금흐름이 발생하지만은 않는다는 점을 사례를 통해 분석한 내용이며, 실제 다운계약은 불법행위이므로 과태료 처분 또는 그 이상의 처벌을 받을 수 있다는 점을 반드시 명심하고 정상적인 계약을 체결하는 것이 바람직할 것입니다.