일정요건을 만족하는 공익법인은 외부전문가 세무확인을 받아야만 합니다. 이때 공익법인의 세무대리를 수행하는 회계사, 세무사 등은 세무확인을 할 수 있는 외부전문가에 해당하는지에 대해 논쟁이 있어왔습니다. 최근 이와 관련된 기획재정부의 유권해석이 생산되었기에 해당 유권해석의 내용을 설명드리고자 합니다.

우선, 공익법인이 받아야만 하는 외부전문가 세무확인이 무엇인지를 살펴본 후 공익법인의 세무대리인이 세무확인을 수행할 수 있는 전문가에 해당하는지에 대해 설명드리도록 하겠습니다.

Table of Contents

공익법인의 세무확인이란?

상속세 및 증여세법에서 정하는 (1)일정한 규모 이상의 공익법인은 사업연도별로 출연받은 재산의 공익목적사업 사용 여부 등에 대하여 (2)일정한 기준에 해당하는 2명 이상의 변호사, 공인회계사 또는 세무사를 선임하여 사업연도 종료일로부터 2개월 이내에 세무확인을 받고 사업연도 종료일로부터 4개월 이내에 세무확인서를 신고하여야 합니다(상속세 및 증여세법 제50조 제1항).

1. 세무확인 대상 공익법인의 요건

외부전문가의 세무확인을 받아야 하는 사업연도의 종료일 현재 재무상태표상 총자산가액의 합계액이 5억원 이상이거나 사업연도의 수입금액과 그 사업연도에 출연받은 재산가액의 합계액이 3억원 이상인 공익법인이 세무확인 대상에 해당합니다(상속세 및 증여세법 시행령 제43조 제2항 제1호)

2. 외부전문가의 요건

외부전문가는 2명 이상의 변호사, 공인회계사 또는 세무사를 선임하여야 하며, 다음의 어느 하나에도 해당하지 아니하여야 합니다(상속세 및 증여세법 시행령 제43조 제1항).

| 1. 해당 공익법인등의 출연자(재산출연일 현재 해당 공익법인등의 총 출연재산가액의 100분의 1에 해당하는 금액과 2천만원 중 적은 금액 이하의 금액을 출연한 사람은 제외), 설립자 또는 임직원(퇴직 후 5년이 지나지 아니한 사람을 포함)인 경우 2. 출연자와 친족관계에 있거나, 사용인으로서 경제적 연관관계에 있는 사람인 경우 3. 출연자 또는 그가 경영하는 회사와 소송대리, 회계감사, 세무대리, 고문 등의 거래가 있는 사람인 경우 4. 해당 공익법인등과 채권ㆍ채무 관계에 있는 사람인 경우 5. 제1호부터 제4호까지의 사유 외에 해당 공익법인등과 이해관계가 있는 등의 사유로 그 직무의 공정한 수행을 기대하기 어렵다고 인정되는 사람인 경우 6. 제1호(임직원은 제외) 및 제3호부터 제5호까지의 규정에 따른 관계에 있는 법인에 소속된 사람인 경우 |

3. 외부전문가 세무확인 미이행 시 불이익

만약, 공익법인이 외부전문가의 세무확인에 대한 보고의무 등을 이행하지 아니한 경우 사업연도의 수입금액과 그 사업연도에 출연받은 재산가액을 합친 금액에 1만분의 7을 곱하여 계산한 금액과 100만원 중 큰 금액을 상속세 또는 증여세로 징수합니다(상속세 및 증여세법 제78조 제5항 제1호).

공익법인의 세무대리인이 세무확인을 수행할 수 있는 전문가에 해당하는지?

공익법인의 세무대리인이 세무확인을 할 수 있는 외부전문가에 해당하는지에 대해서는 과거부터 명확한 유권해석 등이 존재하지 아니하여 불분명하였고, 실무상으로는 많은 경우 공익법인의 세무대리인이 세무확인도 함께 진행하였습니다.

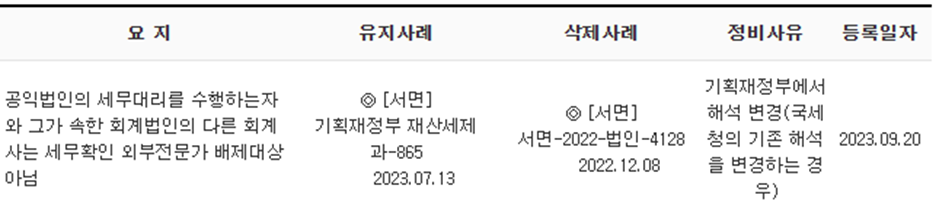

하지만, 2022년에 아래의 유권해석이 생산되면서 공익법인의 세무대리인은 세무확인을 할 수 있는 전문가에 해당하지 않는다는 점이 명확화 되었습니다.

| 서면-2022-법인-4128, 2022.12.08 「상속세 및 증여세법」상 공익법인의 세무대리를 수행하는 자와 그가 속한 법인에 소속된 다른 외부전문가(변호사, 공인회계사 또는 세무사)는 같은 법 시행령 제43조 제1항 제6호에 따라 세무확인 배제대상 외부전문가의 범위에 포함되는 것입니다. |

그런데, 상기 유권해석이 생산되고 채 1년도 지나지 않아 상기 유권해석과 반대되는 해석의 아래의 기획재정부 유권해석이 생산되었습니다.

| 기획재정부 재산세제과-865, 2023.07.13 공익법인의 세무대리를 수행하는 회계사 및 공익법인의 세무대리를 수행하는 회계사가 속한 회계법인의 다른 회계사는 외부전문가 배제대상에 해당하지 않음 |

이 유권해석이 생산되면서 기존의 유권해석은 삭제가 되었습니다.

공익법인의 세무대리인이 세무확인 대상 외부전문가의 범위에 포함될 것인지 여부에 대하여 국세청의 의견(서면-2022-법인-4128, 2022.12.08)과 기획재정부의 의견(기획재정부 재산세제과-865, 2023.07.13)이 달랐고, 결과적으로 기획재정부의 의견이 최종 유지된 것입니다.

결론

결론적으로 “공익법인의 세무대리인은 외부전문가 세무확인을 할 수 있을까?”에 대한 답변은 “그렇다” 입니다.